Il populismo antibanche di Obama si ritorcerà contro il presidente

|  |

| Scritto da Oscar Giannino | |

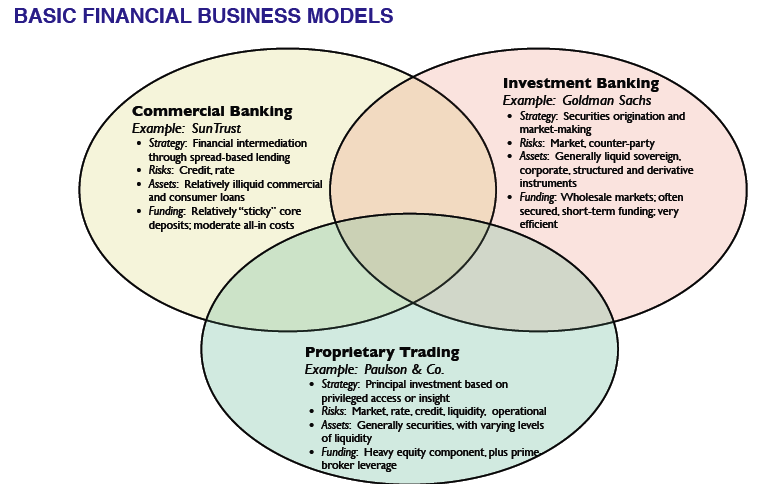

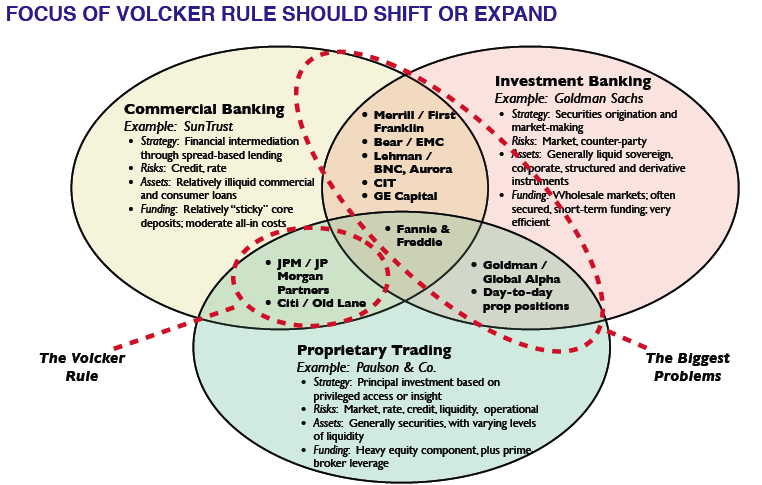

Praticate in deficit, ed è il deficit a giustificare emergenzialmente che le tasse debbano salire. Solo che l’emergenza è permanente, come la fame di nuova spesa pubblica. Infatti in molti Stati europei la pressione fiscale tende sempre a salire. Senonché, negli Stati Uniti e in molti paesi di tradizione anglosassone, non funziona così. Non è questione di essere americanofili o di negare la grande civiltà europea di cui quella americana è figlia tardiva, per quanto energica. È la storia, che è diversa. Gli States sono nati mandando a quel paese con una dura guerra l’impero europeo che li teneva come colonie, e pretendeva più tasse. Ecco perché laggiù detassazione e libertà tendono a coincidere più che da noi. È questa banale lezione che ha portato il presidente Obama a una crisi vera, a un anno solo dal suo insediamento, e alla sconfitta senatoriale in Massachussetts, che priva i democratici della maggioranza di blocco a 60 seggi in Senato, impedendo alla Casa Bianca di poter contare a tavolino sull’approvazione di tutte le misure considerate essenziali per il mandato presidenziale. A cominciare dalla riforma sanitaria, che per i democrat si è rivelata elettoralmente un disastro. Perché gli americani apprezzeranno pure ciò che riempie la bocca agli obamiani europei (cioè che alcuni milioni di cittadini siano sottratti alla mancata copertura sanitaria), ma intanto respingono l’idea che debba costare migliaia di miliardi di dollari di spesa pubblica (il che significa più tasse, appunto). Eppure la prima reazione di Obama non è stata coerente al messaggio. O meglio, mercoledì, nel suo primo discorso sullo stato dell’Unione (pronunciato in un’atmosfera ben diversa da quel tripudio orgiastico che segnò l’esordio presidenziale) ha tentato di aggiustare il tiro. Ma all’indomani della sberla elettorale e dei sondaggi scesi al più basso livello rispetto a tutti i presidenti da Ike Eisenhower in avanti, Obama ha reagito in senso opposto. Apparentemente, lo schiaffo mollato alle grandi banche definendo «osceni» i superbonus dei manager e la proposta di maxitassa per i maggiori 50 istituti di credito puntano ad alzare il tono populista e a riprendere consensi tra le vittime della crisi. Tuttavia, se si prende alla lettera la levata di scudi obamiana contro Wall Street, essa indica tre cose molto diverse. La prima è che in un anno l’amministrazione Obama aveva tenacemente respinto ogni rimessa in discussione del distinguo tra banche commerciali e banche d’investimento. Ben Bernanke (Fed), Tim Geithner (Tesoro) e il superconsigliere Larry Summers, l’intera prima fila dei responsabili economici obamiani, sono e restano espressione della investment bankers community, non certo di una regolazione autonoma e severa alla Paul Volcker, che sarebbe stato più utile indicare sin dall’inizio all’America e al mondo intero. La seconda è che il tono populista, in campo democratico, asseconda tardivamente gli iperinflazionisti alla Paul Krugman, tutti coloro che sostengono che il vero limite dell’amministrazione Obama, al di là dell’acquiescenza alle grandi banche, è stato il non aver disposto spesa pubblica in deficit ancora superiore a quel 18 per cento di Pil che si calcola sia il debito aggiuntivo disposto nel 2009. Ma se questa è la strada che Obama intende imboccare, la rabbia dei contribuenti americani contro le tasse aggiuntive che ciò comporterà, oltre alla disoccupazione al 10 per cento, sarà destinata a crescere, non certo a diminuire. La terza cosa è la più preoccupante per noi tutti. La comunità mondiale – e in piccolo noi dell’euro, i più deboli rispetto ad Asia e Usa – non ha da guadagnare, ma solo da temere, da una leadership americana dedita agli sbandamenti populistici, dettati dall’avvicinarsi del voto di metà mandato (2 novembre). La ripresa non è per nulla solida, e con un Obama malcerto urlatore può solo indebolirsi. www.tempi.it http://www.legnostorto.com/index.php?option=com_content&task=view&id=27462 |

Su ma giù

Poveri cugini americani. Si trovano nel bel mezzo della peggior crisi economica dai tempi del catastrofico ‘29, e in più devono sorbirsi un’informazione che assomiglia sempre di più alla gloriosa propaganda dei tempi del fu Istituto Luce (quella, per capirci, del nostrano ventennio).

I fatti. Questa settimana il dipartimento del lavoro degli Stati Uniti ha sfornato i nuovi dati sulla disoccupazione. Che hanno scatenato - per lo meno sulle pagine dei giornali - una nuova ondata di ottimismo. Il New York Times è arrivato a parlare di “segnali di rinascita”. I quotidiani tricolori, al solito, lo hanno seguito a ruota. Ma le cose stanno proprio così? Sì, ma no. Spulciando il rapporto del dipartimento del lavoro, infatti, si scopre che - in effetti - il tasso di disoccupazione sarebbe diminuito. Passando dal 10% di dicembre 2009 al 9,7% di gennaio 2010. Ma c’è appunto un ma. Le aziende avrebbero, infatti, tagliato 20mila posti di lavoro.

Possibile? Nella realtà, no. Ma statisticamente, sì. Per due ragioni. La prima, la spiega assai bene Calculated risk - blog economico che negli Usa è un vero e proprio punto di riferimento per gli addetti ai lavori. In pratica. Il tasso di disoccupazione viene calcolato intervistando un campione di lavoratori. Il numero di posti di lavoro creati o distrutti, invece, viene stimato con un’altra serie di interviste, ma fatte alle aziende. Ecco perchè i risultati possono divergere. O per dirla con un’espressione cara a un ruspante politico tricolore: possono non “azzeccare” tra loro. E ancora, e più importante. Ragione numero due. I disoccupati sarebbero meno (14,8 milioni di senza lavoro a gennaio 2010 contro i 15,2 milioni di dicembre 2009). Epperò. Anche l’esercito di persone che il lavoro non lo cerca proprio più (perchè ormai dispera di trovarlo) avrebbe ulteriormente ingrossato le sue fila. A dicembre 2007 - quando è iniziata ufficialmente la recessione negli Usa - gli “scoraggiati” erano 363mila. A dicembre 2009, erano quasi triplicati: 929mila. E ora - a gennaio 2010 - hanno sfondato la barriera del milione (per la precisione, sarebbero circa 1milione e 65mila). Cui va aggiunto un altro milione e mezzo di persone che il lavoro l’ha perso e non l’ha cercato, ma solo nel mese di gennaio. Per cui - in base ai metodi dell’ufficio di statistica - non merita ancora l’appellativo di scoraggiati. Scoraggiatelli, li potremmo definire.

Dirà qualcuno di voi: embè? Embè questi scoraggiati e questi scoraggiatelli non vengono calcolati nel novero dei disoccupati. Stanno a parte, diciamo. Una scelta che - con un po’ di malizia - si potrebbe definire un bel modo di nascondere la polvere sotto il tappeto.

E di polvere sotto il tappeto, gli Stati Uniti ne hanno accumulata tanta. E non solo durante la crisi.

Per capirci. Dalla fine della seconda guerra mondiale, il numero dei lavoratori è sempre cresciuto (come ben dimostrano i dati raccolti dallo stesso dipartimento del lavoro Usa). Merito dell’emancipazione femminile e delle tante donne che hanno abbandonato le mura domestiche per andare in fabbriche e uffici. Poi a partire dall’anno di (dis)grazia 2001 - quello dell’esplosione della cosiddetta “bolla delle dot-com” - qualcosa si è rotto.

I freddi numeri. Secondo il dipartimento del lavoro americano, la popolazione attiva nel 1948 era pari al 58,6% delle persone in età da lavoro. Una cifra che è continuata a salire e salire fino al 2001, quando ha toccato quota 67.2 per cento. E poi? E poi le cose sono andate così…

(Via Bureau of Labor Statistics)

… rompendo un trend durata più di mezzo secolo e inaugurandone uno nuovo di zecca. Un nuovo trend che - in questi due anni di crisi - ha avuto una poderosa accelerata.

Accelerata che è sempre rimasta sotto traccia, proprio perchè non ha mai “guastato” i numeri del tasso di disoccupazione, grazie al trucchetto statistico di cui sopra. E infatti. Dall’inizio della crisi, i numeri della disoccupazione negli Stati Uniti sono andati così…

(via New York Times)

… ovvero: prima c’è stato un vero e proprio tonfo, poi il ritmo di caduta ha preso, per fortuna, a decelerare, fin quasi a fermarsi. Peccato solo che - contemporaneamente - in molti abbiano rinunciato completamente a lavorare. Ovvero: che la percentuale di popolazione attiva sia sceso così…

(Via Bureau of Labor Stastics)

Un bel problemuccio. Che viene, purtroppo, da lontano. E che dovrebbe dare da riflettere. Anche perchè il nodo, a ben vedere, sta tutto lì. Ovvero se la gente lavora o non lavora. E questo - statistiche o non statistiche; ottimismo o pessimismo - i cittadini Usa lo sanno benissimo.

Insomma: per stappare lo champagne, c’è ancora tempo. Forse pure parecchio.

P.S. A ben vedere nell’ultimo rapporto sulla disoccupazione a stelle e strisce una notizia davvero buona c’era: i lavoratori costretti dalle aziende a fare part time sarebbero scesi da 9,2 milioni a 8,3 milioni. Non una svolta, ma dopo 24 mesi di catastrofe, è comunque qualcosa. La cattiva notizia, invece, è che l’anno scorso il dipartimento del lavoro americano aveva - tanto per cambiare - peccato di ottimismo. Per cui ora sono spuntati fuori 600mila disoccupati in più.

Ci stiamo giocando una Fiat al mese. Ma non sappiamo perchè.

Pubblicato da Pietro Cambi alle 01:23 in Apocalypse now, Finanza, Vita quotidiana, politica

Secondo gli ultimi dati disponibili, i disoccupati sono aumentati del 3,8% rispetto al trimestre precedente, ovvero di circa 72.000 unità in tre mesi. Quasi venticinquemila al mese. Più o meno quanto gli occupati della Fiat.

FORSE, sarebbe l'ora di considerare come aiutare le industrie di questo paese, le ALTRE, non l'INDUSTRIA. Anzi: FORSE sarebbe l'ora di chiedersi come aiutare DAVVERO i lavoratori di queste industrie. Per far questo ci vorrebbe un piano sensato. per aver un piano sensato ci vorrebbero idee sensate. Per avere idee sensate bisognerebbe avere un quadro sensato della realtà. Per avere un quadro sensato della realtà bisognerebbe avere, ammettendo di avere le capacità necessarie, delle informazioni sensate. Perche le informazioni siano sensate dovrebbero essere, prima di tutto, basate sui fatti, sulla realtà. Perche l'informazione sia basata sulla realtà bisognerebbe che tornasse a fare il suo mestiere, ovvero informare. Per tornare a fare il suo mestiere bisognerebbe che qualcuno smettesse di fargli fare ALTRI mestieri. Disgraziatamente questi altri mestieri sono vitali ed insostituibili strumenti della lotta politica attuale.

In ultima analisi, le armi di disinformazione di massa, a causa del loro stesso fallout disinformativo, si ritorceranno contro coloro che le hanno evocate, per manifesta inefficienza delle politiche messe in atto. Purtroppo, PRIMA, faranno incommensurabili danni nella testa di tanti, troppi cittadini e, in ultima analisi, grazie alle loro scelte politiche, alla loro vita.

http://crisis.blogosfere.it/2010/02/ci-stiamo-giocando-una-fiat-al-mese.html

INDEBITAMENTO PUBBLICO IN EUROPA

DI KARL MULLER

voltairenet.org

Gli stati membri dell’Unione Europea hanno aumentato senza ritegno il proprio debito pubblico, facendo saltare il Patto di stabilità che avevano concluso. Già un ottavo delle loro risorse viene assorbito dai rimborsi dei prestiti che hanno sottoscritto. Il sistema evolve di modo che gli stati diventano macchine di drenaggio di soldi dei contribuenti verso le banche. Il 10 settembre 2009 la rivista economica tedesca Handelsblatt fece sobbalzare i suoi lettori, titolando: “Indebitamento dello Stato: l’esplosione”. Seguendo uno studio, non pubblicato, della Commissione europea, in alcuni Stati dell’Unione Europea, la crisi economica porterà ad una enorme crescita del loro indebitamento, di qui al 2020. Si valuta per la Gran Bretagna un debito che si attesterà al 180% del prodotto interno lordo. Alla fine del 2008 questo indebitamento non era che del 50% circa del PIL. Secondo l’articolo, l’indebitamento dello stato aumenterà in modo esponenziale in altri paesi dell’UE: in Francia, per esempio, del 120% del PIL, in Germania poco più del 100%

DI KARL MULLER

voltairenet.org

Gli stati membri dell’Unione Europea hanno aumentato senza ritegno il proprio debito pubblico, facendo saltare il Patto di stabilità che avevano concluso. Già un ottavo delle loro risorse viene assorbito dai rimborsi dei prestiti che hanno sottoscritto. Il sistema evolve di modo che gli stati diventano macchine di drenaggio di soldi dei contribuenti verso le banche. Il 10 settembre 2009 la rivista economica tedesca Handelsblatt fece sobbalzare i suoi lettori, titolando: “Indebitamento dello Stato: l’esplosione”. Seguendo uno studio, non pubblicato, della Commissione europea, in alcuni Stati dell’Unione Europea, la crisi economica porterà ad una enorme crescita del loro indebitamento, di qui al 2020. Si valuta per la Gran Bretagna un debito che si attesterà al 180% del prodotto interno lordo. Alla fine del 2008 questo indebitamento non era che del 50% circa del PIL. Secondo l’articolo, l’indebitamento dello stato aumenterà in modo esponenziale in altri paesi dell’UE: in Francia, per esempio, del 120% del PIL, in Germania poco più del 100% Allo stesso tempo, questo studio smorza le speranze euforiche di crescita: “il tasso di crescita dell’UE non dovrebbe oltrepassare l’1% in un avvenire prevedibile”. Se la congiuntura virasse all’aumento, gli Stati dovrebbero allora contare su tassi d’interesse nettamente più alti e dunque con interessi più elevati.

Indebitamento pubblico: l’esplosione

Di fatto, molte delle fonti attuali, parlano in favore di un aumento del debito pubblico nei paesi dell’UE (così come in USA e Giappone) ben al disopra del sostenibile. Per l’insieme della UE, la Camera di economia austriaca prediceva per il novembre 2009, sulla base delle cifre della Commissione europea, dell’Eurostat (istituto europeo di statistica) e dell’OCDE, che il debito pubblico complessivo dei 27 stati dell’UE, che nel 2008 si aggirava al 61,5% del PIL, si attesterà nel 2011 al 83,8% del PIL e anche, nella zona euro dei dodici, all’88,2%. Ora, il limite previsto dal Patto di stabilità europeo è del 60% del PIL e già si attesta in media al 78,7% negli stati dell’UE (stima per il 2009). 8 dei 12 paesi della zona euro sono già indebitati al di sopra del 60% del loro PIL. Solo Finlandia, Lussemburgo, Paesi Bassi e Spagna soddisfano ancora le richieste del Patto di stabilità.

Di qui al 2011 l’indebitamento pubblico dovrebbe raggiungere l’88,2% del PIL in Gran Bretagna, l’87,6% in Francia e il 79,7% in Germania. Per i soli tre quarti del 2009 il deficit dei budget pubblici, secondo una comunicazione dell’Ufficio federale tedesco di statistiche, in data 29 dicembre 2009, si attestava ai 96,9 miliardi d’euro, contro i 79,6 dell’anno precedente per lo stesso periodo. E per il 2010 e 2011, il DIW (istituto tedesco di ricerca economica) ha predetto un aumento del debito di circa 240 miliardi d’euro (comunicato stampa del 7 gennaio).

Non è così che si che si contribuisce al bene pubblico

Tuttavia, non è certo con una crescita vertiginosa del debito che si contribuisce al bene pubblico. Al contrario: non c’è niente di buono nell’attesa. Il 24 dicembre, per esempio, il Neue Zürcher Zeitung scriveva a proposito della Francia: “il mercato del lavoro appesantisce l’atmosfera e la lotta per la separazione delle ricchezze si fa più aspra” e il 30 dicembre a proposito della Gran Bretagna: “la sterlina rischia di continuare la sua caduta”. Le cittadine e i cittadini tedeschi devono aspettarsi nel 2010 un forte aumento della disoccupazione e senza dubbio salari stagnanti per quelli che avranno ancora un lavoro.

Evidentemente la teoria secondo la quale l’aumento delle spese pubbliche favorirebbe il benessere generale, non funziona più. E’ sicuramente da dubitare che abbia mai funzionato su lunga durata. Negli anni ’30 del secolo scorso, l’acclamato “New Deal” del presidente americano Franklin D. Roosevelt, dopo un apparente successo immediato, in 5 anni non riportò il livello di disoccupazione che al 26,4%. [1] E il miracolo economico di Hitler - così come quello che ci fu negli USA alcuni anni più tardi- non era dovuto che alla vessazione di altri popoli, a detrimento della pace e sulla pelle di milioni di vittime.

Anthony C. Sutton ha fatto un’ interessante osservazione nel terzo volume della sua serie Wall Street and the rise of Hitler: “se osserviamo la vasta gamma di fatti presentati nei tre volumi della serie su Wall Street, constatiamo il regolare ritorno degli stessi nomi: Owen Young, Gerard Swope, Hjalmar Schacht, Bernard Baruch, ecc; le stesse banche internazionali: J. P. Morgan, Guaranty Trust, Chase Bank e lo stesso indirizzo newyorkese: in generale Broadway 120. Questo gruppo di banchieri internazionali ha sostenuto la rivoluzione bolscevica ed in seguito ha tratto profitto dalla nascita dell’Unione Sovietica. E’ lo stesso gruppo che ha finanziato Roosevelt e ha tratto profitto dal socialismo del New Deal. Allo stesso modo ha finanziato Hitler e, certamente, ha tratto profitto dal riarmo tedesco degli anni ’30. Mentre il grosso del capitale avrebbe dovuto normalmente fare affari con marche come la Ford Motor, la Standard Oil del New Jersey, ecc. si può osservare come queste attività si siano infiltrate nei rivolgimenti della politica, la guerra e le rivoluzioni sopraggiunte nei tre paesi di maggior importanza.” [2] Dieter Meyer, un anziano ministro tedesco, ha creato un sito internet sul debito pubblico in Germania e in UE (www.staatsverschuldung-schuldenfalle.de). Ha scritto che nel 2008: “quasi un ottavo delle entrate fiscali” è stato assorbito dagli interessi del debito. “tra il 1965 e il 2008 il totale dei nuovi indebitamenti e dei deficit nel budget totale si aggirava intorno ai 1339,9 miliardi di euro e gli interessi del debito a 1514,5 miliardi d’euro circa. […] il finanziamento dei crediti destinati ai budget pubblici è degenerato fino a non essere altro che un fine in sé inutile sul piano fiscale. Non serve più al finanziamento del budget propriamente detto, ma a quello delle spese per ammortizzare l’interesse dei propri debiti.”

E di fatti: secondo i dati diffusi dal Bund der Steuerzahler e.V. (Unione dei contribuenti) tedesco, i budget pubblici hanno versato, nel 2005, 64,2 miliardi d’euro d’interessi, 64,9 nel 2006, 66,1 nel 2007, 67,9 nel 2008, e nel 2009 si supereranno sicuramente i 70 miliardi; somme trasferite in gran parte sui conti di banche nazionali e straniere. La Bundesrepublik Deutschland Finanzagentur GmbH (Agenzia finanziaria della repubblica federale della Germania SA), competente nella ricerca di finanziamenti, ha pubblicato in un comunicato stampa del 16 dicembre 2008 i nomi dei primi dieci creditori a titolo di diversi debiti di Stato: Barclays Bank, Deutsche Bank, Merill Lynch, UBS, Morgan Stanley, The Royal Bank of Scotland, Société Générale, J.P. Morgan, Goldman Sachs et Citigroup.

Come reagiranno gli Stati?

Cosa succederà dunque se i pronostici dati all’inizio di questo articolo, a proposito dell’indebitamento pubblico si dovessero realizzare? Come reagiranno i responsabili a livello nazionale ed europeo? Un numero sempre maggiore di stati della UE dichiarerà il fallimento vedendo la propria solvenza precipitare nelle agenzie di rating, a causa dell’elevato indebitamento -cosa che in parte già avviene- trovandosi così a pagare agli investitori, interessi sempre più elevati ? Gli stati più potenti dell’UE eserciteranno, sugli stati meno forti una pressione sempre maggiore perché si pieghino agli interessi dei grandi, trasformando poco a poco l’UE in “una dittatura dei grandi e di alcuni dei suoi valletti” (Jean Asselborn) ? La UE diventerà uno strumento, in modo sempre più evidente, per la ripartizione delle ricchezze in direzione dell’alta finanza? Il pagamento degli interessi, che alimenteranno sempre di più i creditori, prenderà sempre più il posto delle normali spese degli stati? Verranno privatizzati ancora di più i servizi pubblici, diventando sempre più il profitto la sola regola, piuttosto che il bene pubblico? Oppure gli Stati dell’Unione Europea, spinti dal debito, cercheranno presto la loro salvezza nella politica inflazionistica che annienterà i mezzi?

La Neue Zürcher Zeitung ha aggiunto alla sua edizione del 5 gennaio un supplemento “L’anno finanziario 2009”. Ci si può leggere: “l’anno finanziario 2009 ha fatto la fortuna di molti investitori. Dopo le drammatiche perdite del 2008 gli andamenti non hanno praticamente smesso di aumentare a partire da marzo 2009. Anche quelli di numerose materie prime, come per esempio l’oro e il petrolio, si sono vigorosamente ripresi, e le obbligazioni sono diventate redditizie quanto le azioni. Il 22 dicembre lo Spiegel Online titolava: “Capitolazioni di fronte al mostro Monopoli. E’ lo scandalo dell’anno: le banche d’investimento, dopo aver rischiato di trascinare il mondo in un abisso finanziario, si sono rimesse a giocare al loro Monopoli fatto di miliardi. […] è un'assurdità: quelli che hanno provocato la crisi si ritrovano ora ad essere i grandi vincitori. Approfittano dei soldi delle banche nazionali che ottengono praticamente a niente”. E verso la fine dell’articolo ci vengono presentati tutti gli aspetti: “negli ultimi 10 anni i governi di Londra e Washington hanno reso la loro economia dipendente dalla finanza. E’ ormai da molto che Wall Street è parte pregnante dell’amministrazione statunitense. Londra è, dopo New York la seconda piazza finanziaria mondiale e ci tiene a rimanerlo: non bisogna dunque far agitare il mostro imponendogli obbligazioni troppo onerose”.

Adesso gridano: al ladro!

Il Handelsblatt del 5 gennaio ha pubblicato una intervista di Joachim Fels, economista della Morgan-Stanley. Fels spiega: “La Grecia non fa che darci un assaggio di quello che aspetta gli altri paesi. Dopo che tutti i governi hanno ricoperto enormi debiti e crediti di un settore privato superindebitato […] i mercati finanziari giocheranno nel 2010 la carta del fallimento degli Stati e quindi dell’inflazione. […] gli investitori esigeranno premi di rischio e d’interesse a lungo termine più elevati. Questo, a partire dal 2011, farà aumentare il costo di nuovi debiti pubblici.” Un costo che in definitiva che verrà sostenuto, con o senza inflazione, dai contribuenti. NOTE [1] Hans-Ulrich Thamer, Verführung und Gewalt, Deutschland 1933-1945, 1994, p. 470. [Ed. italiana: Il Terzo Reich - La Germania dal 1933 al 1945 - Il Mulino, 2001] [2] Altri autori si spingono ancora oltre. F. William Engdahl , scrive, per esempio nel suo libro pubblicato nel 2009, Der Untergang des Dollar-Imperiums. Die verborgene Geschichte des Geldes und die geheime Macht des Money Trusts [il declino dell’impero del dollaro. La storia nascosta dei soldi e la potenza occulta del “Money trust”]: “molto tempo prima della vittoria degli Stati Uniti nella seconda guerra mondiale, i Rockefeller e i dirigenti delle principali industrie, banche americane avevano capito che il mercato americano era ben troppo rietretto per i loro ambiziosi progetti. Secondo questi, l’andatura dell’America doveva essere globale, perché si potesse compiere il suo destino manifesto, ovvero l’accrescimento illimitato della potenza americana. […] guardando più da vicino, se le famiglie Rockfeller, Harriman e Bush hanno largamente e con discrezione partecipato ai preparativi di guerra del terzo Reich e hanno dato un sostegno d’importanza capitale, non solamente in ragione delle loro simpatie per la filosofia di Hitler e i suoi metodi: ostacolare la classe operaia e praticare una economia sotto il comando politico. Nutrivano visuali molto più ambiziosi:non si trattava di sostenere una Germania vittoriosa ma d’avere una guerra mondiale dalla quale sarebbe nato, dopo il 1945 un “secolo americano”, o più esattamente “un secolo Rockefeller”. Bush, Rockefeller, Harriman, DuPont e Dillon hanno notevolmente contribuito a sostenere finanziamenti al terzo Reich ai suoi inizi, visto che una parte del loro grande piano geopolitico consisteva nel portare le grandi potenze europee, in particolare Germania e Russia alla distruzione reciproca. Come menzionato, uno stratega britannico parlava di lasciare che queste due potenze si annientassero e questo avrebbe aperto la via all’egemonia del “secolo americano”. Engdahl disse che con i soldi della Fondazione Rockefeller, sotto l’egida del Council of Foreign Relation (CFR) e in stretta collaborazione con l’amministrazione Roosevelt, fu creat, durante la guerra, il War&Peace Study Group, tenuto nascosto all’epoca e che produsse numerosi studi la cui ideologia ricorda molto quella tedesca nazional-socialista: “i giganti americani della banca e dell’industria dovevano conquistare nuovi mercati, più spazi, quello che il War&peace group chiamava “la grande area”. Titolo originale: "L’endettement public en Europe" Fonte: http://www.voltairenet.org Link 20.01.2010 Traduzione per www.comedonchisciotte.org a cura di MICOL BARBA

FINANZA/ Draghi tra gli eschimesi cerca di prendersi la Bce

lunedì 8 febbraio 2010

A Iqaluit, tra gli eschimesi, Mario Draghi è stato uno degli speaker-leader tra i ministri finanziari del G-7, ma quando si è presentato alla stampa, ha detto di voler parlare come governatore della Banca d'Italia. Il banchiere centrale italiano, anzitutto, sa bene che le sue chance di candidato alla presidenza Bce restano legate al suo passaporto «europeo» (come ha sottolineato nel suo editoriale domenicale Il Sole 24 Ore) e non potranno far leva più di tanto sul profilo globalista di capo del Financial stability board. E anche la vera carta da giocare nella lunga volata verso Francoforte, è la stabilità del sistema bancario nazionale: la cui vera convention annuale (che continua a chiamarsi “convegno Forex” anche se è da anni estesa a tutte le associazioni professionali dell'industria creditizia nazionale) è in programma nel fine settimana a Napoli.

È per questo che Draghi ha cominciato a parlare al suo “collegio elettorale” da 8mila chilometri di distanza: perché sa (già da tempo, questa nota vi ha dedicato un focus all'inizio dello scorso dicembre) che il suo prestigio di banchiere centrale internazionale non può prescindere da un determinato grado di consenso nella finanza più collegata all’economia reale, com’è quella diffusa nell'Eurozona. E il consenso, sulla ri-regulation di “Basilea 3” non c’è ancora e lo stesso governatore l'ha implicitamente ammesso, quando ha ripetuto in pubblico quello su cui aveva insistito nel privato del G-7.

L'inasprimento delle regole di vigilanza prudenziale, presentato dai banchieri centrali del G-10 di Basilea, non interferirà nello sforzo di rilancio dell’economia: la stabilizzazione del sistema bancario, attraverso più stretti requisiti patrimoniali e più severe politiche anti-rischio sia sui mercati che nell'erogazione del credito alle imprese, non è incompatibile con la terapia della recessione che è seguita alla crisi finanziaria.

«Le riforme le fanno i politici e i tecnici assieme», ha detto Draghi nel gelido fine settimana canadese nel corso del quale il ministro dell'Economia, Giulio Tremonti, ha tenuto un profilo molto basso: evitando comunque ritorni polemici con il suo “avversario”. Quando la partita tornerà a giocarsi in casa (come al Forex) è indubbio che l'exit strategy globalista di Draghi, convinca meno un'opinione pubblica che - soprattutto nei suoi comparti imprenditoriali, ma non solo - è sempre più ostile al sistema bancario. E il neo-populismo anti-crisi abbracciato anche dal presidente americano Barack Obama, da un lato vuole la resa dei conti con “i banchieri che hanno sbagliato”, ma dall'altro afferra con difficoltà i fini e i mezzi di una ricostruzione interna del sistema bancario attraverso regole e cambiamenti tecnici. “Basilea 2” è ormai passata definitivamente agli annali come sinonimo di “grandi banche internazionali che prosciugano il credito alle Pmi per alimentare le Borse e le multinazionali”, “Basilea 3” non ha ancora fatto breccia nell'establishment politico-economico come effettivo momento di svolta dopo il collasso. Anzi: Tremonti (non da solo) ha buon gioco nell'agitare lo spettro dei tecnocrati finanziari che alla fine vogliono solo salvare il salvabile della loro posizione dominante e dei loro privilegi. Per questo il “faccia a faccia” di Napoli tra Draghi e le “sue” banche - spesso strigliate in passato perché non del tutto rispondenti al paradigma globalista anglosassone - sarà un passaggio non di routine. Questa volta (ed è forse la prima), il Governatore deve convincere la platea dei suoi vigilati (e della più vasta società economica circostante): il look del medico superspecialista con più lauree conseguite all'estero può non bastare a prescrivere gelidamente la solita ricetta ineluttabile.

Credit crunch, i regolatori americani respingono le accuse

Botta e risposta tra mondo politico e regolatori americani. Questi ultimi hanno chiesto alle banche di continuare (se non di ripristinare) il flusso di credito di cui necessitano soprattutto i piccoli business...

Botta e risposta tra mondo politico e regolatori americani. Questi ultimi hanno chiesto alle banche di continuare (se non di ripristinare) il flusso di credito di cui necessitano soprattutto i piccoli business...

Botta e risposta tra mondo politico e regolatori americani. Questi ultimi hanno chiesto alle banche di continuare (se non di ripristinare) il flusso di credito di cui necessitano soprattutto i piccoli business. E lo hanno fatto in un comunicato congiunto firmato da Federal Reserve, Federal Deposit Insurance Corp. ed altri regolatori federali. Un gesto che costituisce una chiara risposta alle aspre critiche giunte nelle ultime settimane da parte del Congresso e della Casa Bianca, che hanno additato l’eccessivo controllo esercitato soprattutto da Fed e Fdic come il primo responsabile del perdurare del credit crunch.

Soprattutto alcuni esponenti di Capitol Hill si erano espressi senza mezzi termini: il senatore repubblicano Jim Bunning, ad esempio, aveva dichiarato in Aula che «è colpa delle scelte della banca centrale lo stop registrato nel flusso di capitali, soprattutto per quanto riguarda i piccoli prestiti». Una posizione condivisa in modo trasversale, dal momento che ha recentemente incassato l’appoggio del segretario al Tesoro del governo Obama, Timothy Geithner: «Sono convinto che simili preoccupazioni siano giustificate».

I regolatori hanno specificato di lavorare al fine di «assicurare che le politiche di controllo del sistema e le azioni intraprese per supervisionare l’operato degli istituti finanziari non si traduca inavvertitamente in un’incremento delle difficoltà di accesso al credito». Ma dietro il rimpallo delle responsabilità, quella che c’è in gioco è una partita più ampia. La stessa che ha diviso l’Europa in due schieramenti contrapposti: da una parte chi (Francia e Germania in testa) vuole sfruttare “l’occasione” offerta dalla crisi per un ferreo giro di vite sul sistema finanziario globale. Dall’altra chi teme di perdere quote importanti di business (la Gran Bretagna) e preferisce dunque seguire una linea più morbida.

Inoltre le richieste di non “soffocare” le banche giunte ai regolatori americani - ha sottolineato il Wall Street Journal - giungono come palesemente in contrasto con le critiche piovute sugli stessi organismi al momento dello scoppio della crisi. All’epoca, infatti, si additarono Fed e Fdic come impliciti sottoscrittori dei comportamenti delle banche, che non erano state adeguatamente vigilate. http://www.valori.it/italian/finanza-globale.php?idnews=2019CREDIT DEFAULT SWAP: IL MONELLO ....PARTE SECONDA!

Per sostenere ICEBERGFINANZA clicca qui sotto

Icebergfinanza come un cantastorie che si esibisce nelle strade e nelle piazze delle città!

La "filosofia" di Icebergfinanza resta e resterà sempre gratuitamente a disposizione di tutti nella sua "forma artigianale", un momento di condivisione nella tempesta di questi tempi, lascio alla Vostra libertà, il compito di valutare se Icebergfinanza va sostenuto nella sua navigazione attraverso le onde di questo cambiamento epocale!

Non solo e sempre economia e finanza, ma anche alternative reali da scoprire e ricercare insieme cliccando qui sotto in ..........

Postato da: icebergfinanza a febbraio 08, 2010 00:12 | link | commenti (5)

http://icebergfinanza.splinder.com/post/22201868/CREDIT+DEFAULT+SWAP%3A+IL+MONELL